「イベントベースドマーケティング」とは何か?――じぶん銀行の事例:「Teradata PARTNERS Conference 2017」レポート(1/2 ページ)

金融ニーズの発生を顧客の行動から判断し、最適な金融商品を最適なタイミングで提案する「イベントベースドマーケティング(EBM)」について、じぶん銀行の事例を紹介する。

現在、先進的な金融機関の間では、金融ニーズの発生を顧客の行動(イベント)から判断し、最適な金融商品を最適なタイミングで提案する「イベントベースドマーケティング(EBM)」と呼ばれる手法が注目を集めている。本稿では、米国アナハイムで2017年10月22日(現地時間)に開催された「Teradata PARTNERS Conference 2017」における、じぶん銀行 執行役員 マーケティングユニット長 井上大輔氏の講演の概要を紹介する。

大手通信会社とメガバンク、親会社の顧客基盤をどう活用するか

じぶん銀行は、KDDIと三菱UFJ銀行が50%ずつ出資し、ガラケー(フィーチャーフォン)全盛期であった2008年に創業したネット専業銀行である。同行はスマートフォンが唯一のチャネルであることを特徴とする。顧客構成比は年代別では20〜40代の若い層が8割を占め、性別では男性よりも女性の比率が高い。

設立以来、順調に口座数と預金残高を伸ばしてきた同行だが、2つの経営課題を認識していたという。

1つ目の課題は、顧客数が少ないことだ。例えば競合の楽天銀行は、会員数9000万人の楽天市場を背景に、500万件以上の口座契約を抱える。じぶん銀行の親会社であるKDDIは約4800万人、三菱UFJ銀行は約4000万人の顧客を擁しているにもかかわらず、その顧客基盤を活用できていなかった。

2つ目の課題は、一部の顧客に偏った収益構造だ。口座開設後に何もしていない顧客と、費用はかかるが収益につながらない顧客が全体の4割を占め、損益分岐点上の顧客まで合わせると、実に全体の8割が銀行の収益に直接貢献できていないことが分かった。

第1の課題については、KDDIの携帯電話キャリアであるauとの連携強化で解決することにした。現在、携帯電話キャリアの最大の悩みは、格安SIMの台頭で顧客の流出が続いていることだ。その防止のためにauが進めているのが、電力自由化に伴い開始した電気サービス「auでんき」や決済サービス「au WALLET プリペイドカード」の利用促進など、エコシステム強化の施策である。携帯電話のサービスを中心に各種サービスを機能的にも戦略的にも統合して、au契約者の口座契約を増やすことを強化しようというのがその狙いだ。そのエコシステムをうまく利用しようというのだ。

第2の課題については、これまで取引の少なかった8割を対象に、少しずつ取引を増やしてもらうことで解決しようと考えた。現在のヘビーユーザーの取引金額をさらに増やすのではなく、全体を底上げして収益を改善することを選択したわけだ。

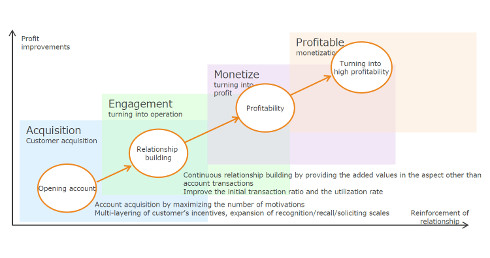

2つの課題解決に向けてまず取り組んだのが、収益パイプライン、つまり収益までのプロセスの再定義と、そのマネジメントであった。

現在の収益パイプラインは「獲得」「エンゲージメント」「マネタイズ」「収益化」の4フェーズで構成されている。顧客の獲得とマネタイズの間にエンゲージメントを入れたのは「この銀行にお金が入ったらこうしたい」という意思や目的を明確にしてもらいたいという思いを込めたからだ。最近の消費者は、生活用と貯蓄用など、目的に応じて複数の銀行口座を使い分ける傾向がある。auとの協業で新しい顧客を獲得しても、その顧客の気持ちを動かし、目的を決めてもらわないことには、行動が起こらない。

アプリのリニューアルでは付加価値提供に投資

この仕組みを実現するため、じぶん銀行は2015年から2年をかけてモバイルアプリを刷新した。井上氏は、「顧客エンゲージメントの構築には、必ずしもお金を動かす取引は必要でない。むしろ付加価値を充実させることで、じぶん銀行と取引を行う目的意識が生まれる」と述べる。そうした考えから、新しいアプリでは付加価値を提供することを重視した。

現在のじぶん銀行のアプリは、起動するとタイムラインが表示される。タイムラインには取引履歴だけでなく、顧客の嗜好に合わせたパーソナルレコメンデーションや支払い予定のような将来のイベントについての情報も掲載されるようになった。自分の取引状況をグラフィカルに見られるのはもちろん、自分と似た資産構成の人との比較ができる「みんなのマネー事情」や、アンケートで他の人がお金についてどんなことを考えているかが分かる機能も提供している。

また、銀行らしい付加価値として、「知って得する貯蓄のコツ」や「お金に関する縁起物5選」といったお金に関する読みものも提供するようになった。アプリでの行動を分析すると、これらの読みものにアクセスする機会が多い人ほど取引が活発で、クロスセルやアップセルを進めやすい傾向が明確になったという。

関連記事

「Adobe Symposium 2017」レポート:丸井×アダストリア:デジタルで再定義されるファッションビジネスを語る

「Adobe Symposium 2017」レポート:丸井×アダストリア:デジタルで再定義されるファッションビジネスを語る

デジタルで変わるファッション業界のビジネスについて、「Adobe Symposium 2017」におけるパネルディスカッションの内容をダイジェストで紹介する。 顧客視点のアプローチ実現のために:三菱東京UFJ銀行のデジタルマーケティング、ライフイベントを提案機会につなげるためのデータ活用とは?

顧客視点のアプローチ実現のために:三菱東京UFJ銀行のデジタルマーケティング、ライフイベントを提案機会につなげるためのデータ活用とは?

ライフイベントに即応した施策の実現へ、メガバンクのデジタルマーケティングを支えるシステムはいかにして進化を遂げたのか。 「ネコ会議」「カンフーレストラン」など:“老舗”ネット企業が動画でリブランディング――ジャパンネット銀行の前例なき挑戦

「ネコ会議」「カンフーレストラン」など:“老舗”ネット企業が動画でリブランディング――ジャパンネット銀行の前例なき挑戦

21世紀の幕開けとともに「ネット専業」の看板を掲げてデビューした企業が今、ブランド再生に挑んでいる。年月とともに知名度は上がったが、後発が続々と登場する中、もはやネット専業というだけでは先進的なイメージを訴求できない。どうするのか。 マーケティングとITの関係:これからのマーケティングに欠かせないIT部門の力――ビッグデータマーケティングにおけるIT部門の役割

マーケティングとITの関係:これからのマーケティングに欠かせないIT部門の力――ビッグデータマーケティングにおけるIT部門の役割

米デラデータのアンケート調査を見ると、データ活用に前向きな姿勢を示すマーケターの意識が浮かび上がってくる。しかし、実現にはIT部門との協力が欠かせない。ビッグデータマーケティングにおけるIT部門の役割とは?

Copyright © ITmedia, Inc. All Rights Reserved.

インフォメーション

アクセストップ10

- 中国発AIソーシャル工作のゾッとする実態をMicrosoftがレポート

- スマートスピーカーのスキル開発、今すぐ取り組むために押さえておくべきこと

- 楽天グループが「楽天市場」出店店舗向けに「楽天AI大学」を公開

- Instagramがまとめアカウント排除へフィードアルゴリズムを刷新

- 顧客の応募可能性をレシートで分析 読売新聞が新たな販促キャンペーンサービスを提供

- 「三菱UFJ銀行」と「メルカリ」のフィッシング詐欺が増加――BBソフトサービス調査

- AI生成コンテンツの大増殖で「ソーシャルメディア」が「ソーシャル」ではなくなる日

- 「Threads」が月間アクティブユーザー1億5000万人を突破 今後Xを追い抜くための最善策は?

- 【Googleが公式見解を発表】中古ドメインを絶対に使ってはいけない理由とは?

- TOPPANとデータX、中堅企業向けデジタルマーケティング支援で協業

じぶん銀行 執行役員 マーケティングユニット長 兼 営業副ユニット長 兼 経営戦略部部長 井上大輔氏

じぶん銀行 執行役員 マーケティングユニット長 兼 営業副ユニット長 兼 経営戦略部部長 井上大輔氏